相続を行う際に重要となってくるのは、相続する財産の価値です。

預貯金などのように価値がわかりやすい財産がある一方、価値が一目ではわからない財産もあります。

なかでも不動産は、価値がわかりにくい財産のひとつでしょう。

相続と売却どちらかを選ぶにしても、不動産の価値を算定する必要があります。

では、不動産の価値とはどのように算定するのでしょうか。

本記事では、不動産の価値算定とはどのようなものか、その方法や注意点について詳しく解説します。

不動産の価値算定とは

不動産の価値算定とはその名の通り、所有している不動産の価値を算定することです。

価値を算定する理由はさまざまですが、とくに多い理由は主に下記の2つでしょう。

・相続税などの税金を計算するため

・売却する際の目安

「一物四価」とも言われており、不動産には下記4つの価格が存在し、それぞれ算定する方法が異なります。

1.公示地価

2.実勢価格

3.固定資産税評価額

4.相続税評価額

それぞれの算定方法について、詳しく見ていきましょう。

公示地価

公示地価とは、国土交通省が定める1平方メートル当たりの価格です。

不動産鑑定士2名以上の評価額をもとに定められ、毎年1月1日時点の公示地価が3月下旬に発表されます。

一般的な土地売買の指標として用いられており、公示地価をもとに所有する不動産の大まかな価格を知ることができるでしょう。

国土交通省が提供する、「標準値・基準値検索システム」で確認することができます。

実勢価格

実勢価格とは、実際に市場で売買取引が行われている価格です。

地域周辺の売買取引を参考に、所有する不動産の価格を推定することができます。

実際に売買されているのは所有する不動産ではないため、参考程度にとどめておきましょう。

国土交通省が提供する、「土地総合情報システム」で確認することができます。

固定資産税評価額

固定資産税評価額とは、不動産の固定資産税などの税額を計算するために用いられる価格です。

「固定資産評価基準」に基づき、各市区町村が個別に算定を行っています。

一般的には公示地価の70%程度に調整されていますが、土地の場所や形状、道路との接し方などでも評価額が異なってくるでしょう。

固定資産税評価額は、市区町村から毎年送られてくる固定資産税の納税通知書に同封されている「課税明細書」で確認できます。

3年に1度評価の見直しが行われるため、過去に見たことがある方も再度確認することをお勧めします。

相続税評価額

相続税評価額とは、相続税や贈与税の課税基準となる価格です。

国税庁が定める路線価(1平方メートルあたりの単価)をもとに、不動産の価値を算出します。

しかし、すべての地域に路線価が定められているわけではありません。

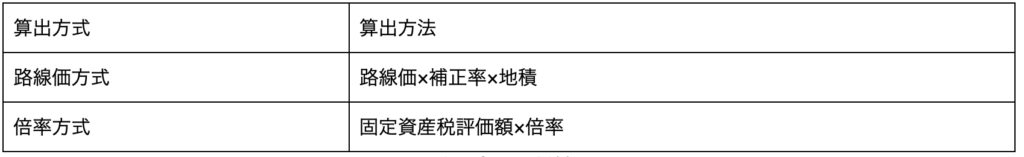

そのため、相続税評価額の算出には2つの方式があります。

・路線価方式

・倍率方式

それぞれの算出方法は、下記のとおりです。

なお、路線価や補正率、倍率は国税庁のホームページで確認することができます。

これらの数値は毎年更新されるため、都度確認が必要です。

不動産の価値算出は生前に行ったほうが良い?

不動産の価値を算出するのにベストなタイミングは、その時々で異なります。

不動産は、「時価」です。

そのため、長期間変わらないこともあれば急に大きく変動する可能性もあるでしょう。

一定期間で更新されることからも、不動産の価値算出は必要になった際に行うことがおすすめです。

いつでも不動産の価値算出ができるように、準備しておきましょう。

不動産の価値算出方法は目的によって異なるため注意して算出しよう

ここまで、不動産の価値を算出する方法について解説してきました。

何を行うか、何のために算出するかによって、不動産価値の算出方法、額が変わります。

とくに固定資産税評価額と相続評価額は、不動産の相続において重要な要素です。

売却を検討する場合や遺産分割の際には、実勢価格の算出も欠かせません。

それぞれの役割に合わせて、不動産の価値算出を行いましょう。